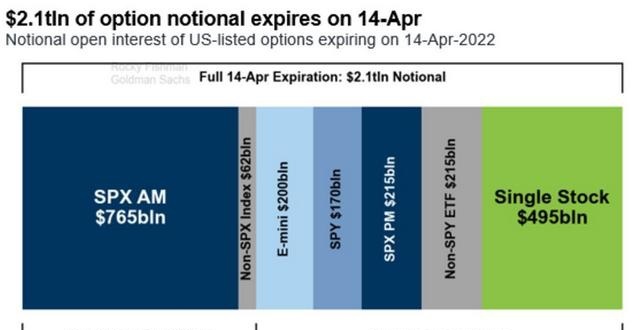

隨著通脹飆升,美聯(lián)儲(chǔ)加快收緊貨幣政策,近期美股行情正走向暗淡。更加糟糕的是,超過2萬億美元期權(quán)將在今天到期,投資者們無論如何都輕松不起來。

據(jù)高盛分析師Rocky Fishman估計(jì),在今天到期的2.1萬億美元到期的期權(quán)合約中,約4950億美元的個(gè)股期權(quán)合約、9800億美元與標(biāo)普500指數(shù)相關(guān)的期權(quán)合約以及1700億美元與追蹤標(biāo)普500指數(shù)表現(xiàn)的道富(State Street)基金期權(quán)合約都將于本周四(也就是今天)到期。

期權(quán)一般不會(huì)在四月的星期四到期,本周五美股因耶穌受難日休市,因此本周交易日提前結(jié)束。

根據(jù)過去一年的經(jīng)驗(yàn),大規(guī)模期權(quán)交易到期總是會(huì)引起市場(chǎng)波動(dòng)。

去年,標(biāo)普500指數(shù)6月18日(當(dāng)月第三個(gè)周五)創(chuàng)下當(dāng)月最大跌幅;在7月16日(當(dāng)月第三個(gè)周五)至19日的兩個(gè)交易日內(nèi)下跌了2.3%;8月17日和18日出現(xiàn)當(dāng)月最大跌幅,當(dāng)月20日是第三個(gè)周五;在9月17日(當(dāng)月第三個(gè)周五)至21日的兩個(gè)交易日內(nèi)更是下跌了2.6%,當(dāng)月17日是每季度一次的金融衍生品到期日,也被稱之為“四巫日”。

同樣在今年2月28日,超過2萬億美元期權(quán)到期的首個(gè)交易日,標(biāo)普500指數(shù)走低,第二個(gè)交易日繼續(xù)下挫1.6%。而四月以來,標(biāo)普500指數(shù)只有4個(gè)交易日出現(xiàn)上漲,總體趨勢(shì)是下行的。

期權(quán)到期還不是最糟糕的,根據(jù)全球最大的網(wǎng)絡(luò)交易券商之一的Interactive Brokers LLC首席策略師Steve Sosnick的說法,美股還將同時(shí)遭遇財(cái)報(bào)季以及稅收申報(bào)的沖擊。據(jù)了解,美國(guó)人每年的納稅申報(bào)最后期限為4月18日。

市場(chǎng)的樂觀情緒正在磨滅

隨著美國(guó)貨幣和財(cái)政支持的力度減弱,市場(chǎng)的樂觀情緒正在磨滅,投資者一直在放緩腳步。

美國(guó)銀行的一項(xiàng)調(diào)查顯示,基金經(jīng)理對(duì)全球經(jīng)濟(jì)增長(zhǎng)的樂觀情緒正處于創(chuàng)紀(jì)錄低點(diǎn)。自2008年以來的最大規(guī)模預(yù)測(cè)則顯示,美國(guó)將進(jìn)入一個(gè)增長(zhǎng)放緩、通脹依然高企的滯脹期。該行策略師表示,市場(chǎng)人氣“不佳”。基金經(jīng)理仍持“逢高拋售”的觀點(diǎn),認(rèn)為之前的拋售只是“開胃菜”。

同時(shí),其他行也正在降低他們的樂觀態(tài)度。摩根大通的策略市Marko Kolanovic曾是堅(jiān)定的看漲者,但現(xiàn)在表示,此前增持股票的投資者現(xiàn)在應(yīng)該回吐股票,并將部分資金轉(zhuǎn)向投資政府債券。投資管理公司Truist Advisory Services的Keith Lerner則將股市的投資評(píng)級(jí)從“有吸引力”降至“中性”。

個(gè)股期權(quán)交易也表現(xiàn)出類似的謹(jǐn)慎態(tài)度。

芝加哥期權(quán)交易所(Cboe)單股看跌和看漲期權(quán)的20日均值成交量比已從四個(gè)月低點(diǎn)上升,這意味著,對(duì)沖股價(jià)下跌的交易增多。

與此同時(shí),衡量標(biāo)普500期權(quán)價(jià)格的Cboe波動(dòng)率指數(shù)本月也出現(xiàn)大幅波動(dòng),最低的點(diǎn)位為18.6,而最高上探至24.37。

量化投資管理公司AlphaSimplex首席研究策略師Katy Kaminski在接受彭博采訪時(shí)表示:“鑒于地緣政治上的不確定性和供應(yīng)鏈瓶頸,我認(rèn)為目前不是一個(gè)輕松的時(shí)刻,尤其是對(duì)股市而言。例如,通貨膨脹有比預(yù)期更高的攀升空間。有觀點(diǎn)認(rèn)為一切都將會(huì)恢復(fù)正常,而我認(rèn)為這可能需要一段時(shí)間。”

市場(chǎng)動(dòng)蕩加劇 看跌期權(quán)交易量增加

期權(quán)交易量爆炸式增長(zhǎng)是后疫情時(shí)代的常態(tài)。

雖然看漲期權(quán)合約曾經(jīng)是散戶投資者最喜歡的對(duì)沖工具,但現(xiàn)在,在市場(chǎng)動(dòng)蕩加劇的情況下,對(duì)看跌期權(quán)的需求一直在增長(zhǎng)。與道富銀行追蹤標(biāo)普500指數(shù)的ETF和iShares iBoxx High Yield Corporate Bond ETF相關(guān)的看跌期權(quán)合約價(jià)格已開始再次上漲。

據(jù)彭博報(bào)道,金融服務(wù)公司Susquehanna International Group衍生品策略師Chris Murphy表示,當(dāng)然,與過去兩年的短線交易熱潮相比,現(xiàn)在的期權(quán)合約對(duì)單個(gè)股票的影響可能會(huì)小一些。那些在1月和2月市場(chǎng)拋售時(shí)期買入的看跌期權(quán)投資者,現(xiàn)在可能已經(jīng)脫手,這可能會(huì)減弱期權(quán)到期對(duì)市場(chǎng)走勢(shì)的影響。

他的團(tuán)隊(duì)表示,在本周四將有8500萬份與美股公司相關(guān)的期權(quán)合約到期,較上年同期減少8%。單只股票期權(quán)合同到期量則同比下跌12%。Murphy對(duì)此表示:“與去年相比,我們看到市場(chǎng)目前與Meme股相關(guān)的期權(quán)交易減少了很多,這是主要原因。”

與此同時(shí),指數(shù)和ETF的期權(quán)合約較上年同期分別上漲了7%和3%。他表示:“這可能是來自投資者對(duì)宏觀環(huán)境的更多關(guān)注和更多對(duì)沖。”